Piața financiară este un tip de piață în care oricine poate cumpară și vinde active precum obligațiuni, acțiuni, perechi valutare și instrumente derivate. Cu alte cuvinte, companiile pot alege să se expună pe piețele financiare pentru a obține finanțare și, de asemenea, pentru a-și dezvolta afacerea sau afacerile.

Află care sunt elementele importante pentru a investi cu succes pe bursă.

Piata Financiara: Ce este si Cum Functioneaza

Imagine generată cu AI

Piața financiară semnifică un termen mai larg, a cărui înțeles cuprinde toate piețele unde se tranzacționează valori mobiliare. Include segmente variate cum ar fi forex, piața de bonduri, piața de acțiuni, piața monetară, piețe pentru derivate, criptomonede.

Practic, fiecare țară are o piață financiară proprie. Aceasta include bănci, burse de valori, piețe monetare și altele.

Totuși, dimensiunea și complexitatea acestor piețe pot varia semnificativ de la o țară la alta. Unele sunt mai mici, altele mai mari, în timp ce altele sunt cunoscute la nivel internațional, cum ar fi New York Stock Exchange (NYSE), care tranzacționează zilnic trilioane de dolari.

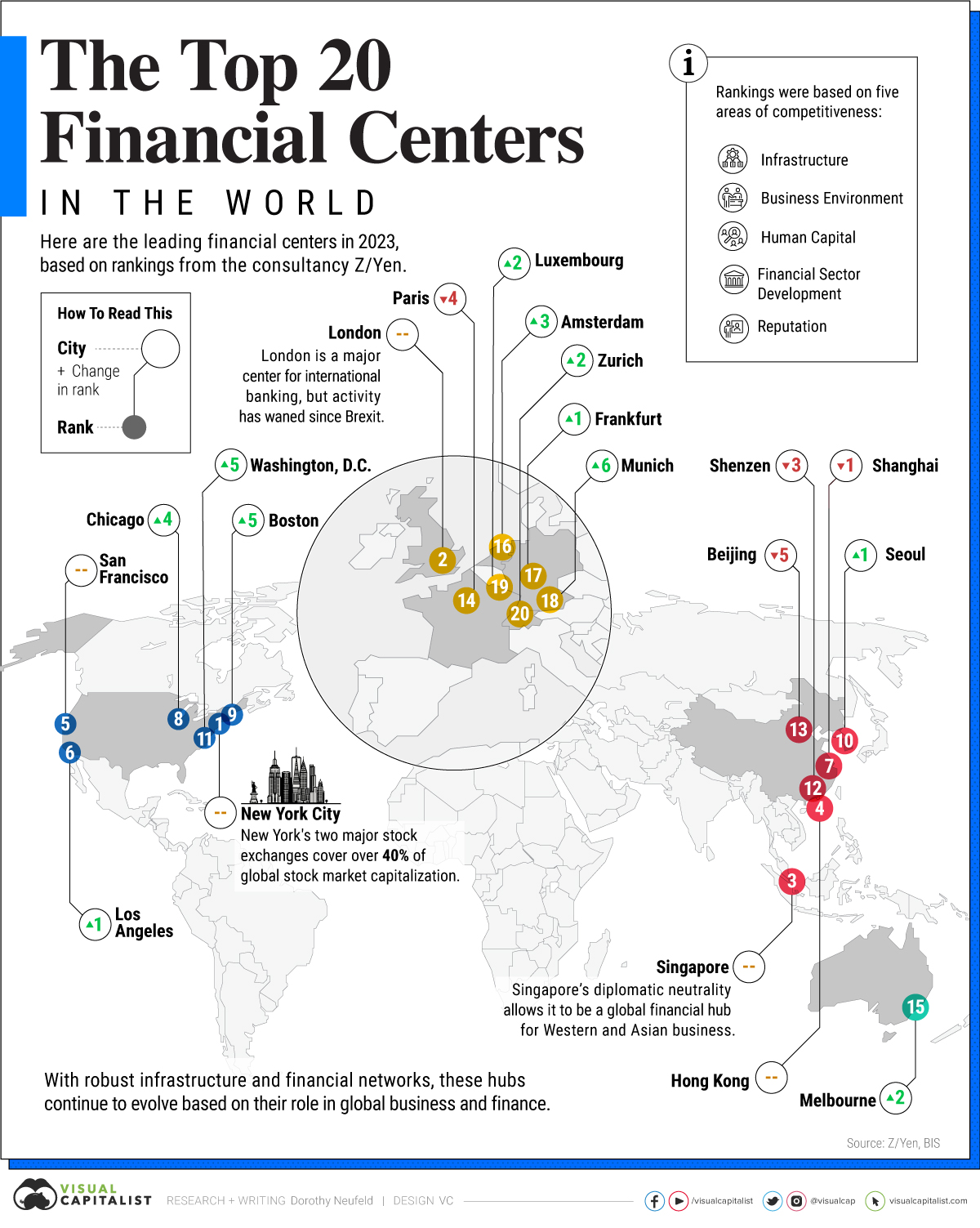

În 2023 New York a rămas epicentrul finanțelor pe glob.

Cu 46 Trilioane de dolari în capitalizarea pieței, el atrage 40% din totalul de capital al lumii. Faptul se datorează adâncimii și lichidității piețelor acestuia. Companii interne și internaționale caută să se listeze datorită bazei largi de investitori. În mare, 330.000 angajați lucrează în servicii financiare, chiar dacă societățile financiare incep să se mute inafara NY în alte state în căutarea de taxe mai mici.

sursa grafic și informatii: visualcapitalist.com

Unele țări pot avea o piață financiară mai dezvoltat și mai complexă decât altele, în funcție de stadiul lor de dezvoltare economică și financiară. De exemplu, piețele financiare din țările dezvoltate pot oferi o gamă mai largă de instrumente financiare și servicii în comparație cu cele din țările în curs de dezvoltare.

Există și piețe financiare transfrontaliere, precum piața valutară globală (Forex) și piețele de mărfuri care au impact asupra a numeroase țări.

Deși în unele articole găsim echivalarea dintre termenii de piața financiară și piața de capital, ele nu sunt acelați lucru, dar împreună formează Sistemul Financiar.

Piața Financiară + Piața de Capital = Sistemul Financiar

Ce este piata financiara?

Imagine generată cu AI

Deoarece se referă la un sistem complex în care participanții efectuează tranzacții cu instrumente financiare, cum ar fi acțiuni, obligațiuni, valute, mărfuri și altele este mai dificil de concentrat piata financiară definitie într-un singur cuvânt.

Ce este piata financiară, o gamă largă de instituții financiare, cum ar fi bănci, burse, societăți de investiții, fonduri de pensii și altele.

Piața financiară ca definiție, este un tip de piață în care oricine poate cumpară și vinde active precum obligațiuni, acțiuni, perechi valutare și instrumente derivate. Cu alte cuvinte, companiile pot alege să se expună pe piețele financiare pentru a obține finanțare și, de asemenea, pentru a-și dezvolta afacerea sau afacerile.

Acesta este doar una dintre definițiile care descriu într-un mod mai clar piața financiară și modul de funcționare al acesteia. Un lucru e cert, în ultimii ani, piețele financiare s-au extins foarte mult, reușind să ofere în prezent o mulțime de instrumente financiare.

Ce este piața financiară ca și influență:

- tranzacționează toate tipurile de bunuri mobile,

- este o componentă critică pentru funcționarea societății capitaliste,

- când piețele financiare cad, economia se perturbă, incluzând recesiune si cresterea șomajului.

Scopul pietei financiare este de a facilita schimbul fondurilor între cei care au nevoie de bani și cei care oferă împrumuturi. Aceasta permite ca să existe o lichiditate pentru investiții și o alocare eficientă a capitalului.

Piața financiară este reglementată de multe prevederi legale și este supravegheată de către organisme guvernamentale care asigură integritatea, transparența pieței și protecția investitorilor.

Cum functioneaza o piata financiara?

Imagine generată cu AI

Piața financiară este un sistem complex în care se desfășoară tranzacții cu diverse instrumente financiare. Funcționarea sa poate varia în funcție de tipul de piață (acțiuni, obligațiuni, valute etc.) și de instituțiile financiare implicate.

8 factori implicați în funcționarea pieței financiare:

1. Participanții

- Piața financiară include o gamă largă de participanți, cum ar fi

- investitori individuali,

- instituții financiare (bănci, societăți de asigurări, fonduri mutuale),

- companii,

- guverne și

- alții.

Aceștia sunt implicați în tranzacționarea și investițiile pe diverse instrumente financiare.

2. Instrumentele financiare

- Tranzacțiile se desfășoară cu ajutorul unor instrumente financiare precum

- acțiuni,

- obligațiuni,

- valute,

- mărfuri,

- opțiuni și

- altele.

Aceste instrumente reprezintă moduri diferite de a investi sau de a transfera riscul financiar.

3. Bursele de valori și platformele de tranzacționare

Multe tranzacții au loc pe bursele de valori dar și pe alte platforme de tranzacționare electronice, în funcție de instrumentele de tranzacție. Acestea sunt locuri unde cumpărătorii și vânzătorii se întâlnesc pentru a realiza tranzacții.

4. Cursurile de schimb și prețurile

Prețurile instrumentelor financiare sunt determinate de cerere și ofertă. Cursurile de schimb la care se tranzacționează valutele și prețurile la care se vând și se cumpără acțiuni, obligațiuni etc., se formează în funcție de informațiile și de deciziile participanților de pe piață.

5. Intermediarii financiari

Băncile, brokerii și alți intermediari financiari facilitează tranzacțiile dintre cumpărători și vânzători. Ei furnizează servicii precum execuția tranzacțiilor, consiliere financiară și gestiunea portofoliilor.

6. Reglementarile

Autoritățile de reglementare și supraveghere, cum ar fi Comisia Națională a Valorilor Mobiliare (CNVM) în România, stabilesc reguli și reglementări pentru a asigura transparența, corectitudinea și stabilitatea piețelor financiare.

7. Informațiile și analizele

Participanții pe piață se bazează pe informații și analize financiare pentru a lua decizii de investiții. Aceste informații pot veni din rapoarte financiare ale companiilor, analize economice, știri financiare și altele.

8. Factorii economici și geopolitici

- Piețele financiare sunt influențate de o varietate de factori, cum ar fi

- ratele dobânzilor,

- inflația,

- evenimentele geopolitice,

- rapoartele economice și

- altele.

Acești factori pot afecta cererea și oferta de instrumente financiare.

Este important să subliniem că funcționarea pieței financiare poate fi extrem de complexă, iar riscurile asociate cu investițiile pot varia în funcție de și mai mulți factori decât cei principali, enumerați mai înainte.

Tipuri de piete financiare

Imagine generată cu AI

Așa cum am amintit și mai sus, există mai multe tipuri de piețe financiare, iar în continuarea acestui articol vom prezenta în amănunt o parte din ele după diverse aspecte.

1. După locul desfășurării tranzacțiilor, avem următoarele tipuri de piete financiare

- Piețe la nivel local: tranzacțiile se desfășoară la nivel național, în cadrul unei țări.

- Piețe internaționale: tranzacțiile au loc între participanți din diferite țări, având un caracter global.

2. După tipul de instrumente financiare

- Piața acțiunilor: tranzacționarea acțiunilor care reprezintă o parte a capitalului unei companii.

- Piața obligațiunilor: tranzacționarea obligațiunilor emise de guverne, companii sau alte entități.

- Piața valutară (Forex): tranzacționarea valutelor naționale și străine.

- Piața mărfurilor: tranzacționarea mărfurilor precum petrol, aur, alimente etc.

- Piața derivatelor: tranzacționarea instrumentelor financiare derivate, cum ar fi opțiunile și contractele futures.

3. Tipuri de piete financiare după maturitatea instrumentelor financiare

- Piața monetară: tranzacționarea instrumentelor cu scadență scurtă, cum ar fi certificate de depozit și bonuri de trezorerie.

- Piața de capital: tranzacționarea instrumentelor cu scadență mai lungă, precum acțiuni și obligațiuni.

4. Tipuri de piete financiare după metoda de tranzacționare

- Piața de licitație: tranzacții care au loc prin intermediul licitațiilor, cum ar fi pe bursele de valori.

- Piața de vânzare cu ofertă: tranzacții care au loc pe baza ofertelor și a cererilor directe, cum ar fi în cazul tranzacțiilor OTC (over-the-counter).

5. Tipuri de piete financiare după tipul de participanți

- Piața de retail: participanți individuali și investitori mici.

- Piața instituțională: participanți precum bănci, fonduri de investiții, companii mari și altele.

Putem să clasificăm diversele tipuri de piețe financiare în funcție de diverse criterii, cum ar fi tipul de instrumente financiare tranzacționate, termenele acestora, locul în care au loc tranzacțiile, și altele.

9 dintre cele mai importante tipuri de piețe financiare

1. Piața acțiunilor (Bursa de valori)

Este o piață în care se tranzacționează acțiuni ale companiilor. Bursa de valori este un loc central unde aceste tranzacții au loc.

2. Piața obligațiunilor

Această piață implică tranzacționarea de obligațiuni și alte valori mobiliare emise de guverne, companii sau alte entități.

3. Piața valutară (Forex)

Tranzacționarea valutelor străine are loc pe această piață, cu scopul schimbului de valută între participanți.

4. Piața mărfurilor

Tranzacțiile cu mărfuri precum petrol, aur, cereale, metale prețioase și altele au loc pe această piață.

5. Piața derivatelor (în general)

Aici sunt tranzacționate instrumente financiare derivate precum opțiunile și contractele futures. Acestea își derivă valoarea din prețul unui activ de bază.

6. Piața monetară

Implică tranzacționarea instrumentelor financiare cu scadență scurtă, cum ar fi certificatele de depozit și hârtiile de valoare cu termen scurt.

7. Piața imobiliară

Se referă la cumpărarea și vânzarea proprietăților și serviciilor imobiliare conexe.

8. Piața derivatelor financiare

Aici se tranzacționează instrumente financiare derivate, precum opțiunile, swap-urile și futures-urile, care au la bază active financiare.

9. Piața criptomonedelor

Această piață implică tranzacționarea criptomonedelor precum Bitcoin, Ethereum și altele. Criptomonedele funcționează pe tehnologia blockchain și au devenit o clasă de active distinctă în lumea financiară.

Acestea sunt doar câteva exemple, iar pe lângă acestea există numeroase alte piețe specializate și segmente ale piețelor financiare. Fiecare piață îndeplinește funcții specifice și are propriile caracteristici și riscuri asociate.

Piețe suplimentare. Alte 7 tipuri de piete financiare

1. Piața de arte și obiecte de colecție

Implică tranzacționarea de opere de artă, antichități, bijuterii și alte obiecte de colecție. Valoarea acestor active poate varia în funcție de cerere, prestigiu și evenimente culturale.

2. Piața carbonului

O piață în care sunt tranzacționate permisele de emisii de carbon pentru a reglementa și reduce emisiile de gaze cu efect de seră.

3. Piața CFD-urilor (Contracte pentru Diferență)

CFD-urile sunt instrumente financiare derivare care permit investitorilor să tranzacționeze pe diferența de preț a unui activ subiacent, fără a deține efectiv activul.

4. Piața de microfinanțare (Crowdfunding)

O platformă unde investitorii pot finanța proiecte sau afaceri mici, iar în schimb primesc recompense, acțiuni sau dobânzi.

5. Piața de asigurări și reasigurări

Implică tranzacționarea de contracte de asigurare și reasigurare pentru acoperirea riscurilor financiare și a pierderilor.

6. Piața de opțiuni binare

O formă de tranzacționare în care investitorii prevăd dacă prețul unui activ va atinge sau nu un anumit nivel într-un interval de timp specific.

7. Piața de Peer-to-Peer lending

Investitorii împrumută bani direct altor persoane sau întreprinderi prin intermediul platformelor online, eliminând nevoia unei instituții financiare tradiționale.

Aceste exemple ilustrează varietatea și complexitatea piețelor financiare, oferind investitorilor mai multe opțiuni pentru diversificare și gestionarea riscului.

Care sunt participantii la piata financiara?

Imagine generată cu AI

Participanții pe piața financiară sunt variați și includ entități care interacționează în diferite moduri pe aceste piețe.

Iată câteva câteva categorii principale de participanți pe piața financiară:

1. Investitori individuali

Sunt persoane fizice care investesc proprii bani în diverse instrumente financiare, cum ar fi acțiuni, obligațiuni, fonduri mutuale sau alte vehicule de investiții.

2. Instituții financiare:

Bănci comerciale, societăți de asigurări, fonduri de pensii și alte instituții financiare care desfășoară o gamă largă de activități, inclusiv acordarea de împrumuturi, administrarea activelor, tranzacționarea și altele.

3. Companii

Companii care emit și tranzacționează acțiuni și obligațiuni pe piața de capital pentru a obține finanțare sau pentru a-și gestiona capitalul.

4. Guverne

Guvernele sunt jucătorii cei mai puternici. Emit obligațiuni pentru a obține finanțare și participă la piața valutară pentru a gestiona rezervele de valută.

5. Traderi profesioniști

Aceștia pot lucra pentru instituții financiare sau pot fi traderi independenți care se angajează în tranzacționare pe termen scurt pentru a specula fluctuațiile de preț.

6. Fonduri de investiții

Fonduri comune de investiții și fonduri de hedging care colectează capital de la investitori și îl investesc într-o gamă diversificată de instrumente financiare.

7. Brokeri

Intermediari care facilitează tranzacțiile între cumpărători și vânzători pe piața de capital. Aceștia pot fi brokeri de acțiuni, brokeri de obligațiuni, brokeri de valută etc.

8. Organisme de supraveghere și reglementare

Autorități guvernamentale sau organizații independente care reglementează și supraveghează activitățile piețelor financiare pentru a asigura transparența și corectitudinea.

9. Analiști financiari și consilieri

Profesioniști care furnizează analize, sfaturi și informații financiare pentru a ajuta investitorii să ia decizii informate.

10. Alți participanți specializați

Aceasta poate include arbitrajori, investitori instituționali, agenții de rating, emitenți de instrumente financiare structurate și alții.

Aceste categorii de participanți interacționează pe diverse piețe financiare, fie că vorbim despre piața de acțiuni, piața obligațiunilor, piața valutară sau altele. Este important să menționăm că rolul și impactul fiecărui participant pot varia în funcție de tipul de piață și de contextul economic.

Cum poti incepe sa investesti si sa tranzactionezi in pietele financiare?

Imagine generată cu AI

După cum ai văzut piața financiară este un concept destul de vast, cuprinzînd în fapt numeroase tipuri de piețe, fiecare cu specificul ei.

Deci, pentru început, va trebui să alegi una dintre acestea, după care vei urma primul pas obligatoriu, începerea educației financiare. Primul rezultat al educației, chiar înainte de a investi primii bani, va fi cel al disciplinei financiare, fără de care nu vei putea să realizezi nimic durabil și de perspectivă.

Concepte de baza privind tranzactionarea pe pietele financiare

Cu toate reglementările și modurile de funcționare diferite de la o piată financiară la alta, principiul de bază rămâne cel al cererii și ofertei.

După ce ai început educația financiară, având cunoștintele minime, după ce ți-ai stabilit obiectivele tale financiare și strategia de a le atinge, poți alege o instituție financiară care să îți faciliteze inceperea investițiilor financiare.

Deschiderea unui cont de investiții este absolut necesară pentru a începe să investești. Acest proces poate varia în funcție de platforma online sau brokerul pe care îl alegi, dar în general, pașii de bază includ:

1. Selectează platforma sau a brokerul

Alege o platformă de investiții sau un broker online potrivit nevoilor tale. Asigură-te că platforma oferă o gamă variată de instrumente de investiții și că taxele asociate sunt clare.

2. Accesează site-ul sau aplicația

Accesează site-ul web sau descarcă aplicația mobilă a platformei de investiții alese. Majoritatea platformelor permit deschiderea unui cont direct online.

3. Crează-ți un cont

Urmează instrucțiunile de pe platformă pentru a crea un cont. Va trebui să furnizezi informații personale, cum ar fi numele, adresa, numărul de telefon și informații financiare de bază.

4. Verificarea identității

Unele platforme pot cere verificarea identității prin furnizarea unor documente, cum ar fi buletinul, cartea de identitate sau pașaportul, pentru a se asigura că tu, ca investitor, ești cine spui că ești.

5. Depune fonduri

După ce contul a fost creat și identitatea a fost verificată, va trebui să depui fonduri în contul de investiții. Aceasta poate fi făcută, de obicei, prin transfer bancar, card de credit sau alte metode acceptate de platformă.

6. Familiarizează-te cu platforma

După ce ai depus fonduri, explorează interfața platformei. Familiarizează-te cu funcțiile de tranzacționare, analiza piețelor și alte resurse disponibile.

7. Alege instrumente de investiții

După ce ai finanțat contul, poți începe să alegi instrumentele de investiții. Poți cumpăra acțiuni, obligațiuni, fonduri mutuale, ETF-uri sau alte instrumente disponibile pe platformă.

8. Plasează prima tranzacție

O operație plină de emoții este plasarea primei tranzacții. Alege instrumentul în care vrei să investești, specifică suma și efectuează tranzacția.

Este important să citești cu atenție toate informațiile furnizate de platformă și să te asiguri că înțelegi taxele asociate cu tranzacțiile și administrarea contului. De asemenea, să ții cont de riscuri și să începi cu o sumă pe care ești dispus să o investești constant pe termen lung.

Noua tehnologie și tranzactionarea pe piata financiara

În ziua de azi, majoritatea tranzacțiilor de pe bursele de valori, dar nu numai, au loc electronic, prin intermediul platformelor electronice de tranzacționare. Dezvoltarea tehnologiei a condus la schimbări semnificative în modul în care se desfășoară tranzacțiile financiare. Iată câteva clarificări:

1. Poți plasa ordinele pe burse pe platforme electronice, on-line

Bursele de valori au evoluat pentru a utiliza sisteme electronice care permit cumpărătorilor și vânzătorilor să plaseze și să execute ordinele lor în mod electronic. Aceste platforme electronice au crescut în popularitate datorită eficienței, vitezei și accesibilității lor.

2. Ordine electronice:

Poți introduce ordinele lor de cumpărare sau vânzare prin intermediul platformelor electronice, și aceste ordine sunt executate automat în funcție de regulile de tranzacționare ale bursei.

3. Tranzacționare pe bază de algoritm

Mulți investitori instituționali și traderi folosesc algoritmi de tranzacționare pentru a plasa automat ordine complexe și a profita de mișcările de prețuri într-un mod rapid și eficient.

4. Acces global

Platformele electronice îți permit să ai acces la bursele din întreaga lume.

Aceasta a permis o creștere a tranzacțiilor internaționale și a globalizării piețelor financiare.

Deși există încă interacțiuni umane pe bursele de valori, astăzi tranzacțiile electronice domină în mare măsură peisajul actual al piețelor financiare. Această schimbare a adus cu sine avantaje semnificative în ceea ce privește lichiditatea, transparența și eficiența piețelor.

Concepte de baza privind investitiile in pietele financiare

1. Începe-ți educația financiară. Înțelege noțiunile de bază ale investițiilor, cum ar fi riscul și randamentul, diversificarea și tipurile de instrumente financiare. Urmează cel puțin un curs care să conțină informații consistente, cum este acesta, gratuit pe parcursul a 4 zile.

2. Stabilește-ți obiective financiare. Pornește de la motivele tale pentru investiții și stabilește-ți obiective clare, precum economisirea pentru pensionare sau alte aspirații financiare.

3. Analizează-ți toleranța la risc. Evaluează cât de confortabil te simți cu riscul financiar și ajustează-ți strategia de investiții în consecință.

4. Elaborează un buget. Creează un buget și alocă o parte din venituri pentru investiții, asigurându-te că ai și un fond de urgență. Aceasta ține de disciplina financiară, care e baza investitiilor.

5. Deschide un cont de investiții. Alege o casă de brokeraj sau o platformă online de tranzacționare și deschide-ți un cont de investiții potrivit nivelului tău de experiență.

6. Fă cercetări și analizează. Investește timp în a înțelege instrumentele financiare disponibile și analizează perspectivele diferitelor investiții.

7. Diversifică-ți portofoliul. Evită concentrarea excesivă a investițiilor într-un singur activ, diversificând portofoliul pentru a reduce riscul.

8. Investește treptat. Începe cu sume mici și mărește investițiile pe măsură ce capăți încredere și experiență.

9. Monitorizează și ajustează. Urmărește performanța portofoliului tău și ajustează-l periodic pentru a-l alinia cu obiectivele și schimbările de pe piață.

10. Consultă un profesionist financiar. Dacă simți nevoia, consultă un expert financiar pentru sfaturi personalizate, mai ales dacă vrei să creezi un portofoliu mai complex.

Avantaje si riscuri ale pietelor financiare

Imagine generată cu AI

Piețele financiare au un rol semnificativ în economie și în sistemul financiar al unei țări. Acestea îndeplinesc două roluri principale: un rol economic și un rol financiar. Piețele financiare sunt componente esențiale ale economiei contemporane, conectând investitorii, întreprinderile și guvernele și facilitând fluxul eficient al capitalului în întreaga economie.

Rolul economic al pieței financiare – Avantaje

Piețele financiare facilitează alocarea eficientă a resurselor în economie. Prin intermediul acestora, capitalul poate fi direcționat către întreprinderi, guverne și alte entități care au nevoie de finanțare pentru a dezvolta proiecte și a susține creșterea economică

Investitorii pot cumpăra active financiare, cum ar fi acțiuni și obligațiuni, contribuind astfel la capitalizarea companiilor și proiectelor. Aceasta promovează inovația și dezvoltarea economică prin furnizarea de resurse pentru afaceri și întreprinderi.

Investițiile în companii și proiecte pot genera creștere economică și, implicit, crearea de locuri de muncă. În contextul piețelor financiare, companiile pot obține finanțare pentru expansiune, inovare și angajare de personal.

Piețele financiare facilitează gestionarea riscului. Investitorii pot diversifica portofoliile pentru a reduce riscul și pentru a transfera riscul către cei care sunt dispuși să-l asume.

Rolul financiar al pieței financiare – Avantaje

Piețele financiare facilitează mobilizarea capitalului prin intermediul emisiunii și tranzacționării de instrumente financiare. Aceasta include acțiuni, obligațiuni, certificate de depozit și altele.

Intermediarii financiari, precum băncile și casele de brokeraj, acționează ca punți între cei care au nevoie de capital și cei care sunt dispuși să-l ofere. Aceștia facilitează tranzacțiile financiare și furnizează servicii de consiliere și gestionare a riscurilor.

Piețele financiare contribuie la descoperirea prețurilor prin mecanismele de cerere și ofertă. Lichiditatea oferită de aceste piețe permite tranzacționarea activelor financiare cu ușurință și transparență.

Guvernele pot accesa finanțare prin emiterea obligațiunilor pe piețele financiare. Acest lucru le permite să strângă fonduri pentru proiecte sau să acopere deficitul bugetar.

Piețele financiare oferă instrumente derivate, cum ar fi opțiuni și futures, care permit participanților să se protejeze împotriva fluctuațiilor de prețuri și să speculeze asupra mișcărilor pieței.

Avantajele investitorului individual pe piata financiara

Piața de retail în contextul piețelor financiare este reprezentată de participanții individuali și mici investitori.

Este un mediu în care oamenii obișnuiți pot accesa și participa la tranzacții financiare, inclusiv cumpărarea și vânzarea de acțiuni, obligațiuni, fonduri mutuale și alte instrumente financiare.

Iată câteva aspecte care fac piața de retail interesantă pentru micul investitor:

1. Accesibilitate

Piața de retail oferă un acces relativ ușor și deschis pentru investitorii individuali. Poți începe să investeasti cu sume mici și să îți construiești un portofoliul în timp.

2. Educație financiară

Poți accesa resurse și instrumente educaționale pentru a-ți dezvolta cunoștințele financiare. Există numeroase surse online și materiale care te ajută să înțelegi mai bine procesele de investiții dar și cursuri.

3. Diversificare

Ca mic investitor, poți diversifica portofoliul prin achiziționarea unui număr variat de instrumente financiare. Acest lucru îți permite să reduci riscul asociat cu concentrarea investițiilor într-un singur activ.

4. Tehnologie

Tehnologia îți facilitează tranzacțiile. Platformele de tranzacționare online și aplicațiile mobile îți oferă acces la piețe și informații în timp real, facilitând luarea deciziilor de investiții.

5. Flexibilitate

Alege să tranzacționezi în funcție de propriile obiective și strategii. Poți opta pentru investiții pe termen scurt sau pe termen lung, în funcție de preferințe și situații financiare.

6. Comunitate și socializare

Există o creștere a comunităților online și platformelor sociale care permit investitorilor să împărtășească informații, să discute strategii și să învețe unii de la alții. Acest aspect social îți poate face experiența de investiții mai eficientă.

7. Potențial pentru câștiguri

Deși orice investiție implică riscuri, piața de retail oferă potențial pentru câștiguri. Poți beneficia de evoluția pozitivă a acțiunilor, dividendelor și aprecierii valorii activelor pe termen lung. Vezi aici cursul despre investiții individuale.

Este important să subliniem că investițiile impun un anumit nivel de risc, iar micul investitor ar trebui să-și construiască strategiile de investiții în funcție de propriile obiective și nivelul de confort. Educația continuă și luarea de decizii informate sunt cheia pentru a beneficia la maximum de oportunitățile oferite de piața de retail.

Riscuri pe piața financiară

Piețele financiare sunt asociate cu diverse riscuri, iar investitorii trebuie să fie conștienți de acestea pentru a lua decizii informate.

În continuare îți prezint câteva dintre principalele riscuri asociate cu piețele financiare:

- Fluctuațiile prețurilor activelor financiare care pot fi cauzate de schimbări economice, politice, sociale sau de evenimente neașteptate. Pot duce la pierderi dacă vinzi atunci când prețurile scad.

- Neplata obligațiunilor sau a altor datorii de către companiile sau guvernele care împrumută bani duce la pierderi pentru investitorii care nu își mai încasează creanțele.

- Lichiditatea scăzută se referă la dificultatea de a vinde un activ financiar fără a afecta semnificativ prețul acestuia. Piețele sau produsele financiare ne-lichide pot implica riscuri suplimentare, mai ales în situații de volatilitate crescută.

- Schimbările ratei dobânzii afectează prețurile activelor financiare. De exemplu, creșterea ratei dobânzii poate determina scăderea prețurilor obligațiunilor existente.

- Investitorii care tranzacționează în piețe străine se confruntă cu riscul valutar. Schimbările în ratele de schimb pot afecta valoarea investițiilor, în special pentru cei care dețin active în monede diferite.

- Evenimente politice, cum ar fi alegerile, schimbările de guvern sau conflictele geopolitice, pot influența piețele financiare. Investitorii trebuie să țină cont de acești factori care pot genera incertitudine și volatilitate.

- Crizele financiare pot avea consecințe sistematice. Acesta se referă la faptul că problemele la nivelul întregului sistem financiar pot afecta multiple instituții și piețe.

- Falimentul sau problemele operaționale ale companiilor sau altor instituții afectează investițiile, investitorii riscând pierderea totală sau parțială a investițiilor în aceastea.

- Atacurile cibernetice sau problemele tehnologice pot afecta negativ funcționarea piețelor și a instituțiilor financiare.

Este important să știi că investițiile nu pot fi complet eliminate de riscuri. Prudenta și diversificarea pot ajuta la gestionarea acestor riscuri, dar nu pot asigura protecție completă împotriva pierderilor.

O înțelegere modului de funcționare a piețelor și a acțiunilor de gestionare a riscurilor în concordanță cu profilul tău de investitor, sunt aspecte importante pentru care ai nevoie de educație. Acceseaza acest program intensiv de educație investițională.

Sfaturile utile pentru minimizarea riscurilor in piata financiara

Imagine creată cu AI

Minimizarea riscurilor generale pe piata financiară

1. Diversifică portofoliul

Evită să investești toți banii într-un singur tip de activ sau într-o singură companie. Diversificarea portofoliului cu diferite clase de active (acțiuni, obligațiuni, mărfuri), poate reduce impactul negativ al unei performanțe slabe într-o anumită zonă.

2. Fii stabil financiar

Asigură-te că ai un fond de urgență și că ai gestionat datoriile înainte de a investi. O situație financiară stabilă poate oferi un colac de salvare în caz de pierderi temporare pe piață.

3. Înțelege investițiile

Cercetează amănunțit înainte de a investi. Înțelege instrumentele financiare în care investești, riscurile asociate și perspectivele lor pe termen lung. Cu cât ești mai informat, cu atât vei lua decizii mai înțelepte.

4. Investește pe termen lung:

Adoptă o abordare pe termen lung. Piețele financiare pot fluctua pe termen scurt, dar investițiile pe termen lung au tendința de a genera randamente mai bune. Evită să încerci să nimerești minimele pieței și să faci tranzacții pe termen scurt fără o strategie clară. Parcurge cursul de investiții pe termen lung pentru Bursa București.

5. Controlează-ți impulsurile

Menține-ți echilibrul emoțional în timpul perioadelor de volatilitate. Luarea deciziilor bazate pe panică poate duce la pierderi semnificative. Fii pregătit să rămâi ferm în fața fluctuațiilor pieței.

6. Monitorizează-ți investițiile

Urmărește periodic performanța portofoliului tău, dar evită să te lași prins în micile schimbări zilnice. Ajustările pot fi necesare în funcție de schimbările în obiectivele tale financiare și pe piață.

7. Nu te repezi să mărești levierul

Dacă utilizezi instrumente financiare care implică levier, cum ar fi contractele futures sau opțiunile, fii conștient de riscurile suplimentare. Levierul poate amplifica atât câștigurile, cât și pierderile. Invață despre asta aici, în cursul gratuit despre Forex.

8. Folosește ordinele Stop-Loss:

Folosește ordine stop-loss pentru a limita potențialele pierderi. Aceste ordine determină platforma să vândă automat un activ dacă acesta atinge un anumit nivel de preț, protejându-ți astfel investiția. Îți mărești șansele de a investi profitabil și a limita pierderile cu acest curs de strategie de 4 zile.

9. Diversifică-ți investițiile geografic

Diversifică nu doar în cadrul claselor de active, ci și geografic. Investițiile în piețe internaționale pot oferi o protecție suplimentară împotriva riscurilor specifice unui anumit loc.

10. Găsește un consilier profesional

Consultă un consilier financiar pentru a obține sfaturi personalizate și adaptate situației tale specifice. Un profesionist poate ajuta la construirea unei strategii de investiții care să țină cont de obiectivele și toleranța ta la risc.

Amintește-ți că investițiile implică întotdeauna un anumit nivel de risc, iar nicio strategie nu garantează profituri constante. Cu toate acestea, abordarea prudentă și informarea corespunzătoare pot ajuta la minimizarea riscurilor asociate investițiilor.

Minimizarea riscurilor la investiția în fonduri

Există cazuri în care fonduri de investiții sau scheme de investiții au generat pierderi semnificative pentru clienți. Aceste situații pot avea diverse cauze, inclusiv gestionarea slabă a fondului, investiții riscante, fraude sau chiar instabilitate economică.

Atunci când alegi să investești într-un fond, este important să iei în considerare următoarele precauții:

1. Cercetează detaliat

Investighează istoricul fondului și performanța sa în trecut. Analizează strategiile de investiții și obiectivele declarate ale fondului.

2. Vezi gradul de risc al fondului:

Fii atent la nivelul de risc asumat de fond și asigură-te că se potrivește toleranței tale personale la risc. Fondurile cu potențial de randament mare vin adesea cu un nivel mai ridicat de risc.

3. Verifică transparența și modul de comunicare

Alege fonduri care practică transparența și oferă informații clare privind modul în care sunt gestionate activele și cum sunt distribuite investițiile.

4. Monitorizează

Urmărește periodic performanța fondului și modificările strategiilor sale. Fii la curent cu orice schimbare semnificativă și înțelege impactul acesteia asupra investiției tale.

5. Diversifică

Diversificarea portofoliului tău de investiții poate ajuta la reducerea riscurilor specifice unui singur fond. Nu investi toți banii într-un singur loc.

6. Alege fonduri cu reputație

Acordă atenție reputației fondului și rezultatelor sale anterioare pe o perioadă mai îndelungată. Comentariile și recenziile altor investitori pot oferi o perspectivă utilă.

7. Înțelege prospectul

Citește cu atenție prospectul fondului pentru a înțelege termenii și condițiile, precum și costurile asociate. Prospectul este document detaliat care oferă informații extinse și obligatorii despre un fond de investiții. Dacă ar fi să descriem prospectul unui fond în doar două cuvinte, acestea ar fi Document informativ.

8. Angajează un consilier

Consultă un consilier financiar profesionist pentru a obține sfaturi personalizate și pentru a te asigura că înțelegi pe deplin implicațiile investițiilor tale.

În cazul în care ai semne de neliniște sau dacă întâlnești dificultăți în accesarea fondurilor tale, comunică direct cu instituția financiară ca să te informezi despre situația fondului.

Agentii de reglementare în piața financiară

Înainte de a alege să investești prin intermediul unei entități care se ocupă cu asta, verifică firma respectivă și vezi dacă aceasta este autorizată pentru acest domeniu.

Astfel te vei asigura că respectiva entitate este autorizată să furnizeze serviciile și activitățile de investiții pe care le-ați solicitat. În momentul semnării contractului, fii atent la toate aspectele.

Verifică clauzele, taxele, dar și alte aspecte pe care aceștia ar putea să ți le impună.

Este important să fii conștient de aceste agenții și să ții cont de reglementările și directivele lor atunci când investești sau utilizezi servicii financiare în aceste țări.

Agențiile de reglementare financiară pot furniza informații despre fundamentele și reglementările fondurilor de investiții.

Pentru fondurile din România, poți consulta Autoritatea de Supraveghere Financiară (ASF) care este organismul responsabil cu reglementarea și supravegherea piețelor de asigurări, pensii private, piața de capital și alte instituții financiare non-bancare.

În Statele Unite exista o multitudine de agenții de supraveghere, cea mai cunoscută fiind Securities and Exchange Commission (SEC), care este agenția de reglementare a pieței de capital. SEC supraveghează emitenții, bursele de valori, intermediarii și fondurile de investiții.

Tot în SUA mai putem numi:

Consumer Financial Protection Bureau (CFPB) care protejează consumatorii în domeniul serviciilor financiare, supraveghind activitățile bancare, creditele ipotecare, cardurile de credit și altele, și

Financial Industry Regulatory Authority (FINRA). Este organizația de auto-reglementare pentru industria de brokeraj din SUA, care supraveghează comportamentul brokerilor și firmelor de brokeraj.