Află care sunt elementele importante pentru a investi cu succes pe bursă.

Instrumente financiare derivate: Tot ce trebuie sa stii

Sursa foto: GTF

Piața financiară globală a evoluat semnificativ în ultimele decenii, oferind investitorilor o gamă largă de oportunități și instrumente pentru a-și diversifica portofoliile. În condițiile în care volatilitatea și incertitudinea economică au devenit fenomene curente, diversificarea a devenit o strategie de bază pentru a reduce riscurile și a maximiza randamentele.

Printre multiplele opțiuni disponibile găsim și ceea ce numim instrumente financiare derivate, instrumente care au câștigat tot mai multă popularitate, datorită flexibilității lor și a potențialului de a genera profituri substanțiale chiar și în condiții de piață nefavorabile.

Acest articol își propune să îți ofere o înțelegere clară a ceea ce sunt instrumentele financiare derivate, cum funcționează și de ce ar putea fi o componentă valoroasă în strategia ta de investiții.

Vom explora avantajele utilizării acestor instrumente, tipurile principale de derivate disponibile și exemple practice de utilizare. De asemenea, îți vom oferi câteva sfaturi utile pentru a tranzacționa cu succes instrumentele financiare derivate, astfel încât să poți lua decizii informate și să îți optimizezi portofoliul în mod eficient.

Ce sunt instrumentele financiare derivate?

Sursa foto: CA Rachana Ranade

Instrumentele financiare derivate sunt contracte financiare a căror valoare depinde de prețul unui activ de bază, numit și activ suport. Acest activ poate fi de diverse tipuri, cum ar fi acțiuni, obligațiuni, mărfuri, valute sau chiar indici bursieri.

Derivatele se numesc astfel deoarece „derivă” din valoarea activului suport, adică prețul lor este strâns legat de evoluția prețului acestui activ.

Funcționarea derivatelor se bazează pe un acord între două părți de a cumpăra sau vinde activul suport la o dată viitoare și la un preț stabilit în prezent. Aceste instrumente sunt adesea utilizate pentru a specula asupra mișcărilor viitoare ale pieței sau pentru a gestiona riscurile asociate cu fluctuațiile prețurilor activelor.

Rolul în piața financiară

Instrumentele financiare derivate au un rol bine stabilit în piețele financiare moderne, oferind investitorilor și traderilor diverse modalități de a gestiona riscurile și de a profita de oportunitățile pieței.

Unul dintre principalele avantaje ale utilizării derivatelor este posibilitatea de a efectua operațiuni de hedging, adică de a proteja portofoliile împotriva riscurilor de preț.

De exemplu, un investitor care deține acțiuni poate utiliza derivate pentru a se proteja împotriva unei eventuale scăderi a prețului acțiunilor respective.

În plus, derivatele permit utilizarea levierului financiar, ceea ce înseamnă că investitorii pot obține o expunere mai mare pe piață cu un capital inițial mai mic. Acest aspect face ca derivatele să fie atrăgătoare pentru traderii care caută să maximizeze profitul potențial, deși implică și riscuri mai mari.

Pentru a înțelege mai bine cum se utilizează instrumentele financiare derivate în strategiile bursiere, este esențial să explorezi în detaliu funcționarea acestora. Derivatele, precum opțiunile și contractele futures, oferă investitorilor posibilitatea de a specula asupra mișcărilor viitoare ale pieței sau de a-și proteja portofoliile prin strategii de hedging. Aceste instrumente pot fi utilizate pentru a amplifica randamentele sau pentru a gestiona riscurile, însă este important de menționat că utilizarea lor implică un grad ridicat de complexitate și riscuri asociate. Prin urmare, o înțelegere aprofundată a caracteristicilor și funcționării derivatelor este crucială pentru implementarea lor eficientă într-o strategie de investiții.

Istoricul și evoluția derivatelor

Istoria instrumentelor financiare se întoarce până în cele mai vechi timpuri, primele forme de derivate fiind utilizate în agricultură. Fermierii și comercianții foloseau contracte futures rudimentare pentru a-și asigura prețurile viitoare ale produselor agricole.

Totuși, piața modernă a derivatelor a început să se dezvolte în anii ’70, odată cu crearea contractelor futures financiare pe ratele dobânzilor și valute.

De-a lungul anilor, derivatele s-au diversificat și sofisticat, devenind instrumente complexe utilizate de investitori, companii și instituții financiare pentru o varietate de scopuri. În prezent, piața derivatelor este vastă și continuă să evolueze, adaptându-se la noile nevoi și tendințe ale pieței globale.

Avantajele utilizarii instrumentelor financiare derivate

Sursa foto: The Balance Money

Instrumentele financiare derivate reprezintă o componentă esențială a piețelor financiare moderne, oferind investitorilor și companiilor oportunități de gestionare eficientă a riscurilor, de diversificare a portofoliilor și de maximizare a randamentelor. Acestea permit participarea la fluctuațiile piețelor de capital fără a deține activul de bază, contribuind astfel la protecția împotriva incertitudinilor și la specularea schimbărilor din piață.

- Hedging

Unul dintre principalele avantaje ale instrumentelor financiare derivate este capacitatea lor de a oferi protecție împotriva riscurilor de piață prin hedging. Hedging-ul este o strategie utilizată pentru a compensa pierderile potențiale dintr-un portofoliu prin deschiderea unor poziții opuse în derivate.

De exemplu, dacă deții acțiuni într-o companie și te aștepți la o scădere a prețului acestora, poți achiziționa un contract de opțiuni put, care îți va oferi dreptul de a vinde acțiunile la un preț prestabilit, limitând astfel pierderile.

Astfel, derivatele îți permit să te protejezi împotriva fluctuațiilor neprevăzute ale prețurilor, asigurând o stabilitate mai mare a portofoliului tău.

- Levierul financiar

Levierul financiar este un alt avantaj semnificativ al instrumentelor derivate, permițându-ți să accesezi o expunere mai mare pe piață cu un capital inițial redus. Cu alte cuvinte, poți controla o poziție mare pe piață investind doar o fracțiune din valoarea totală a contractului.

De exemplu, un contract futures îți permite să te expui la mișcările de preț ale unui activ fără a fi nevoie să achiziționezi efectiv acel activ. Această caracteristică face derivatele atractive pentru traderii care doresc să maximizeze profitul potențial, dar trebuie să fii conștient că levierul crește și riscul de pierderi semnificative în cazul în care piața se mișcă împotriva poziției tale.

- Diversificarea portofoliului

Diversificarea este o componentă de bază a oricărei strategii de investiții de succes, iar derivatele pot juca un rol important în acest sens. Prin utilizarea derivatelor, poți adăuga diferite tipuri de expuneri la portofoliul tău, fie că este vorba de mărfuri, valute sau indici bursieri, care altfel ar putea fi mai dificil sau mai costisitor de accesat direct.

Această diversificare nu doar că îți permite să reduci riscul specific al fiecărui activ, dar îți oferă și posibilitatea de a profita de mișcările diferitelor piețe în același timp, echilibrând astfel performanța generală a portofoliului.

- Costuri reduse

Comparativ cu investițiile directe în activele suport, derivatele pot fi o opțiune mai accesibilă din punct de vedere al costurilor. De exemplu, în loc să achiziționezi acțiuni într-o companie la prețul complet de piață, poți opta pentru un contract de opțiuni care necesită doar o primă inițială mai mică.

De asemenea, derivatele pot implica costuri tranzacționale mai mici și oferă flexibilitatea de a încheia poziții înainte de scadență, reducând astfel costurile asociate cu menținerea pe termen lung a activelor.

Această eficiență a costurilor face ca derivatele să fie o alegere atractivă pentru investitorii care doresc să își optimizeze resursele financiare.

Tipuri principale de instrumente financiare derivate

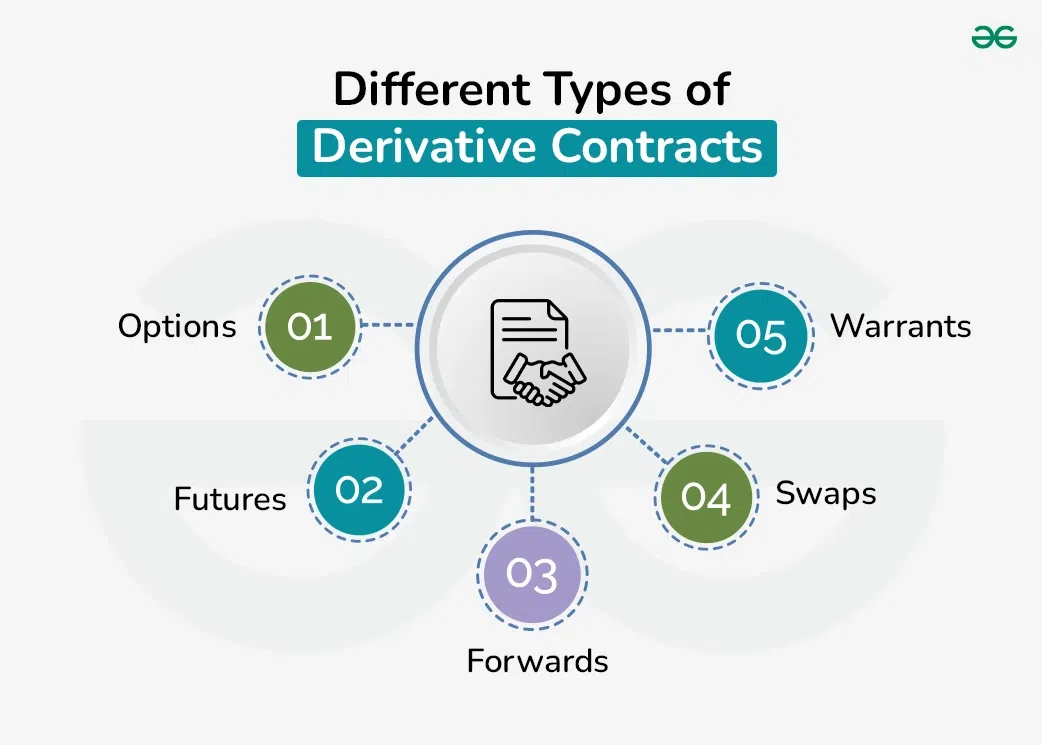

Sursa foto: GeegsForGeegs

Instrumentele financiare derivate reprezintă contracte sau acorduri financiare a căror valoare derivă din performanța unui activ subiacent, cum ar fi acțiuni, valute, mărfuri sau indici de piață.

Acestea sunt utilizate de investitori pentru a-și gestiona riscurile, a specula evoluția piețelor sau a obține acces la active fără a le deține direct. Hai să vedem principalele tipuri de instrumente financiare derivate:

- Contracte futures

Contractele futures sunt acorduri standardizate între două părți de a cumpăra sau vinde un activ la un preț specificat la o dată viitoare.

Aceste contracte sunt tranzacționate pe burse reglementate, cum ar fi CME (Chicago Mercantile Exchange), și sunt folosite pe o gamă largă de active, inclusiv mărfuri (precum petrolul sau grâul), valute, indici bursieri și chiar rate ale dobânzilor.

Un aspect de bază al contractelor futures este faptul că acestea sunt standardizate, ceea ce înseamnă că toate contractele au aceleași specificații în ceea ce privește cantitatea, calitatea și data scadenței activului suport.

Acest lucru face ca futures să fie foarte lichide și ușor de tranzacționat. Investitorii folosesc futures pentru a specula asupra mișcărilor de preț ale activului suport sau pentru a se proteja împotriva fluctuațiilor de preț viitoare.

- Contracte forward

Contractele forward sunt similare cu futures, în sensul că reprezintă acorduri de a cumpăra sau vinde un activ la un preț prestabilit la o dată viitoare. Cu toate acestea, forward-urile sunt contracte personalizate care nu sunt tranzacționate pe burse reglementate, ci sunt negociate direct între părți (over-the-counter).

Această personalizare permite părților să stabilească toate detaliile contractului, inclusiv cantitatea, calitatea, și termenii specifici ai livrării activului.

Datorită caracterului lor personalizat și nereglementat, contractele forward implică un risc de contrapartidă mai mare, adică riscul ca cealaltă parte să nu își onoreze obligațiile. Forward-urile sunt utilizate frecvent de companii pentru a-și acoperi expunerea la riscuri financiare, cum ar fi fluctuațiile cursului de schimb valutar.

- Opțiuni

Opțiunile sunt instrumente derivate care oferă titularului dreptul, dar nu și obligația, de a cumpăra (opțiune call) sau de a vinde (opțiune put) un activ la un preț prestabilit (preț de exercițiu) într-o anumită perioadă de timp sau la o dată specifică. Opțiunile sunt folosite atât pentru speculații, cât și pentru hedging.

Opțiunile de tip call sunt utilizate de investitori care anticipează o creștere a prețului activului suport, deoarece oferă posibilitatea de a achiziționa acel activ la un preț mai mic decât cel de pe piață.

Pe de altă parte, opțiunile put sunt preferate de cei care prevăd o scădere a prețului, deoarece le permit să vândă activul la un preț mai mare decât cel de pe piață.

Strategiile de opțiuni pot varia de la simple cumpărări de call-uri și put-uri, până la strategii complexe, cum ar fi spread-uri și straddle-uri, care combină mai multe opțiuni pentru a profita de diverse scenarii de piață.

- Swaps

Swaps-urile sunt contracte prin care două părți schimbă între ele fluxuri financiare pe o anumită perioadă de timp, conform unor termeni prestabiliți.

Cel mai comun tip de swap este swap-ul de dobândă (interest rate swap), prin care o parte plătește o dobândă fixă în schimbul unei dobânzi variabile, sau invers. Aceste contracte sunt folosite în principal pentru a gestiona riscurile legate de fluctuațiile ratelor dobânzilor sau ale valutei.

Un alt tip de swap este swap-ul valutar (currency swap), prin care două părți schimbă plăți în diferite valute, pentru a gestiona riscul valutar.

Swaps-urile sunt utilizate frecvent de companii și instituții financiare pentru a-și ajusta profilul de risc financiar, fără a schimba structura activelor de bază.

- CDS (Credit Default Swaps)

Credit Default Swaps (CDS) sunt instrumente derivate utilizate pentru a gestiona riscul de credit, adică riscul ca un debitor să nu își poată onora obligațiile financiare.

Un CDS funcționează ca o asigurare împotriva neplății: cumpărătorul plătește o primă periodică vânzătorului, iar în schimb, vânzătorul se angajează să compenseze pierderile dacă debitorul respectiv intră în incapacitate de plată.

CDS-urile sunt utilizate frecvent de instituțiile financiare și de investitorii care doresc să se protejeze împotriva riscului de default al unor obligațiuni sau alte datorii emise de companii sau guverne.

Aceste instrumente au jucat un rol important în criza financiară din 2008, fiind atât criticate pentru amplificarea riscurilor sistemice, cât și apreciate pentru flexibilitatea pe care o oferă în gestionarea riscului de credit.

Pentru a explora opțiuni mai sigure de investiție, precum obligațiunile de stat, este esențial să înțelegi caracteristicile acestora. Obligațiunile de stat sunt emise de guverne și sunt considerate investiții cu risc scăzut, oferind un venit fix și predictibil pe o perioadă determinată. Acestea pot fi o alegere potrivită pentru investitorii care caută stabilitate financiară și protecție împotriva volatilității pieței. Pentru o înțelegere mai detaliată a obligațiunilor de stat și cum pot fi integrate într-o strategie de investiții, poți consulta articolul dedicat acestora.

Instrumente financiare derivate: exemple

Sursa foto: ProFinance

Să presupunem că ești un fermier care va recolta grâu peste șase luni. Ești îngrijorat că prețul grâului ar putea scădea până la momentul recoltării, afectându-ți profitul. Pentru a te proteja împotriva acestui risc, poți vinde un contract futures pe grâu la prețul actual al pieței.

Dacă prețul grâului scade până la scadență, pierderea din scăderea prețului real va fi compensată de câștigul obținut din contractul futures vândut. Astfel, ai reușit să îți protejezi venitul folosind un contract futures.

Pe de altă parte, dacă ești un producător de pâine și anticipezi o creștere a prețului grâului, poți cumpăra un contract futures. Astfel, chiar dacă prețul grâului crește până la scadență, vei putea achiziționa grâul la prețul stabilit în contractul futures, protejându-ți astfel costurile de producție.

Exemple de opțiuni

Imaginează-ți că investești într-o companie despre care crezi că va lansa un produs inovator, ceea ce va duce la o creștere semnificativă a prețului acțiunilor sale. Pentru a beneficia de această potențială creștere fără a investi o sumă mare, poți cumpăra opțiuni call pe acțiunile respective.

Dacă prețul acțiunilor crește peste prețul de exercițiu al opțiunii tale, poți exercita opțiunea și cumpăra acțiunile la un preț mai mic decât cel de pe piață, obținând astfel un profit.

Într-un scenariu opus, dacă anticipezi că prețul unei acțiuni va scădea, poți achiziționa opțiuni put. Acestea îți dau dreptul de a vinde acțiunile la un preț fixat, indiferent de scăderea prețului pe piață, protejându-ți astfel investiția.

Exemple de swaps

Un exemplu comun de utilizare a swap-urilor de dobândă implică o companie care are un împrumut cu dobândă variabilă și se teme că ratele dobânzilor vor crește, ceea ce ar duce la creșterea costurilor de finanțare.

Pentru a se proteja, compania poate încheia un swap de dobândă prin care schimbă plățile sale de dobândă variabilă cu plăți de dobândă fixă de la o altă parte. Astfel, compania își poate stabiliza costurile de finanțare, chiar dacă ratele dobânzilor pe piață cresc.

Un alt scenariu ar putea implica două companii din țări diferite care au împrumuturi în valutele locale respective. Dacă ambele companii anticipează fluctuații nefavorabile ale cursurilor de schimb, acestea pot încheia un swap valutar pentru a schimba plățile dobânzilor și principalelor în valutele respective, protejându-se astfel împotriva riscurilor valutare.

Studii de caz

În timpul crizei financiare din 2008, multe instituții financiare au utilizat CDS (Credit Default Swaps) pentru a-și proteja portofoliile de obligațiuni împotriva riscului de default al emitenților. De exemplu, o bancă ce deținea obligațiuni emise de o companie cu probleme financiare ar putea achiziționa un CDS pentru a se asigura că, în cazul în care compania nu își poate plăti datoriile, va primi compensații din partea contrapartidei CDS. Această strategie a permis băncilor să își minimizeze pierderile în contextul unei piețe extrem de volatile.

Un alt exemplu de utilizare a derivatelor poate fi găsit în strategia unei mari companii aeriene care și-a protejat costurile de combustibil prin contracte futures pe petrol. Anticipând o creștere a prețurilor la petrol, compania a cumpărat futures pe petrol la un preț mai mic, ceea ce i-a permis să își asigure prețuri avantajoase pentru combustibil chiar și atunci când prețul petrolului a crescut pe piață.

Sfaturi pentru a tranzactiona cu instrumente financiare derivate

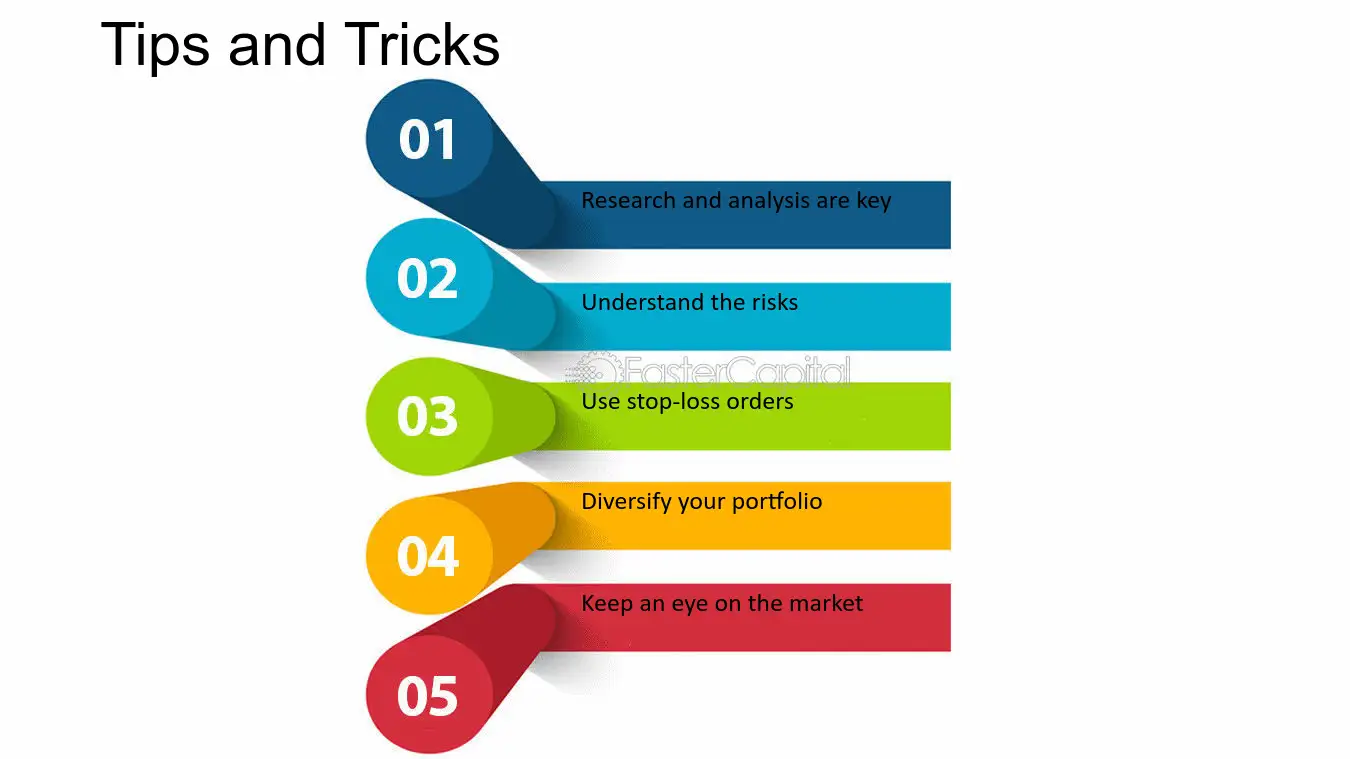

Sursa foto: Faster Capital

Iată câteva sfaturi esențiale care te vor ajuta să tranzacționezi eficient și să minimizezi riscurile în utilizarea derivatelor:

1. Educarea și informarea

Primul pas de bază în tranzacționarea cu instrumente financiare derivate este să te educi și să te informezi temeinic.

Înainte de a investi bani reali, trebuie să înțelegi pe deplin cum funcționează fiecare tip de derivat, care sunt riscurile implicate și cum pot influența aceste instrumente portofoliul tău de investiții.

Există multe resurse disponibile, de la cărți și articole online, până la cursuri specializate. Nu te grăbi să intri pe piață fără a avea o bază solidă de cunoștințe, deoarece derivatele sunt complexe și pot genera atât câștiguri semnificative, cât și pierderi considerabile.

2. Alegerea platformei de tranzacționare

Odată ce te simți pregătit să începi tranzacționarea, este important să alegi cu atenție platforma de tranzacționare pe care o vei utiliza. Criteriile principale includ securitatea, costurile de tranzacționare, interfața user-friendly și suportul oferit.

Asigură-te că platforma este reglementată de autorități financiare de încredere și că oferă acces la piețele și instrumentele pe care dorești să le tranzacționezi. De asemenea, verifică dacă platforma oferă instrumente de analiză tehnică și fundamentală, care te pot ajuta să iei decizii mai informate.

3. Gestionarea riscului

Gestionarea riscului este un element de bază în tranzacționarea cu derivate, deoarece levierul ridicat și volatilitatea pieței pot duce la pierderi rapide și semnificative. În primul rând, este recomandat să îți stabilești limite clare de pierdere (stop-loss) pentru fiecare tranzacție, astfel încât să poți ieși dintr-o poziție pierzătoare înainte ca aceasta să îți afecteze semnificativ portofoliul.

În al doilea rând, diversificarea este o strategie eficientă pentru a reduce riscul general. Evită să îți investești întregul capital într-un singur tip de derivat sau pe o singură piață. În fine, utilizează levierul cu prudență; deși poate amplifica profiturile, levierul poate și să crească exponențial pierderile.

4. Monitorizarea pieței

Piețele financiare sunt influențate de o multitudine de factori economici, politici și sociali. De aceea, este esențial să monitorizezi constant mișcările pieței și să fii la curent cu evenimentele globale care ar putea afecta prețurile derivatelor în care investești.

Folosește-te de surse de știri financiare, calendare economice și instrumente de analiză pentru a rămâne informat. Reacționând prompt la schimbările din piață, vei putea ajusta strategiile tale de tranzacționare și vei minimiza riscurile asociate cu volatilitatea.

5. Consultarea unui specialist

Indiferent de nivelul tău de experiență, consultarea unui specialist poate fi extrem de utilă. Un consultant financiar cu experiență te poate ajuta să îți definești obiectivele de investiții, să îți construiești o strategie adecvată și să îți gestionezi riscurile în mod eficient.

De asemenea, participarea la cursuri de specialitate sau seminarii de educație financiară îți poate oferi cunoștințe valoroase și acces la rețele de profesioniști din domeniu. Investiția în educația ta financiară este la fel de importantă ca investițiile pe care le faci pe piață.